فى مقال عبر مدونة "صندوق النقد الدولى"، يحلل البروفسيور موريس أوبستفلد، عضو الفريق الاستشارى الاقتصادى السابق للرئيس الأمريكى المنتهية ولايته، باراك أوباما، قرار رفع سعر الفائدة على الدولار الأمريكى للمرة الثانية خلال الفترة الأخيرة، شارحًا تفاصيل القرار وخلفياته، وما ينتجه من آثار اقتصادية ومالية طويلة وقصيرة المدى، داخل الولايات المتحدة الأمريكية وخارجها، إضافة إلى ما يوفره هذا القرار من فرص للاقتصادات المتقدمة على امتداد العالم، وما يحمله من عناصر دعم يمكن أن تستغلها الاقتصادات الصاعدة، متناولاً الأثر التخضمى الذى يمكن أن ينتجه هذا القرار فى عدد من دول العالم التى تتأثر بحركة الدولار، وما يمكن أن يكون أثرًا سلبيًّا محتملاً أيضًا، عبر اتجاه الشركات الأمريكية لإعادة أرباحها المودعة فى بنوك خارجية، إلى داخل الجهاز المصرفى الأمريكى، والتى تقدر قيمتها بـ2.5 تريليون دولار، بما يفوق احتياطيات وموازنات عشرات من دول العالم المرتبطة بالدولار والمتأثرة به، وإلى نص المقال...

(بعد عام من الاضطرابات المالية والمفاجآت السياسية والنمو غير المستقر فى كثير من أنحاء العالم، اتخذ الاحتياطى الفيدرالى هذا الشهر قرارا برفع أسعار الفائدة للمرة الثانية خلال 10 سنوات، فيما يعتبر ظاهرة صحية توضح أن تعافى أكبر اقتصاد فى العالم يسير على المسار الصحيح، ولم يكن تحرك الاحتياطى الفيدرالى مفاجأة بأى حال، فقبل ذلك بأسابيع، كانت احتمالات حدوثه كبيرة بالفعل، حسبما توقعت الأسواق، ولكن تطورات الأسواق السابقة على قرار الاحتياطى الفيدرالى كانت هى المفاجأة بالنسبة لكثيرين من المتابعين.

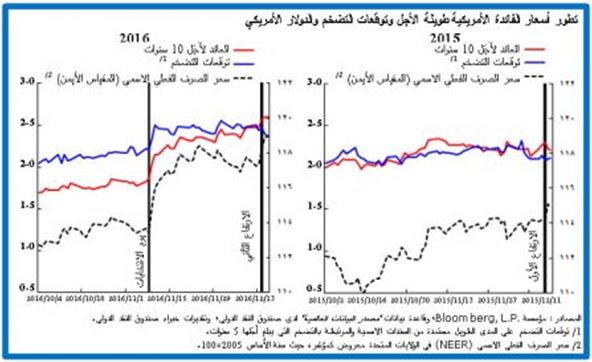

ومن اللافت للنظر بوجه خاص، تلك الارتفاعات الحادة فى أسعار الفائدة الأمريكية الأطول أجلا، وسعر الدولار الأمريكى، والمقاييس السوقية لتوقعات التضخم طويلة الأجل، بمجرد انتهاء انتخابات الرئاسة والكونجرس فى 8 نوفمبر الماضى، ولم يسبق قط أن ظهرت ردود فعل سوقية مفاجئة على غرار ارتفاع أسعار الفائدة الذى حدث بقرار من الاحتياطى الفيدرالى فى ديسمبر 2015 "انظر الرسم البيانى".

وقد زاد ارتفاع الدولار فى الأيام التالية لتحرك الاحتياطى الفيدرالى مؤخرا.

تطور أسعار الفائدة الأمريكية

وسيتضح فى قادم الأيام، ما إذا كانت هذه التطورات إيذانًا باتجاه عام جديد، غير أن الأرجح أن الانتخابات هى بداية تحول فى نظام السياسة الأمريكية، ربما يُحْدِث آثارًا مستقبلية أكبر على الأسعار والنشاط، سواء فى الخارج أو فى الولايات المتحدة. وسيكون أثر التداعيات خارج الولايات المتحدة قويًّا فى اقتصادات الأسواق الصاعدة على وجه الخصوص، إذ نجد فى بعض البلدان أن مزايا التنافسية المعززة، نتيجة انخفاض سعر العملة، قد تُوازِن بدقة جوانب الضعف القائمة.

هناك شىء تَغَيَّر

كانت عائدات سندات الخزانة منخفضة للغاية منذ بداية 2016 وحتى نهاية الانتخابات الأمريكية، وأكدت المناقشات التى تناولت آفاق الاقتصاد العالمى، بما فيها المناقشات التى أجراها الصندوق، مخاطر استمرار النمو المنخفض والضغوط الانكماشية لفترة طويلة، بل والركود المزمن، مع استمرار أسعار الفائدة المنخفضة، غير أن أسعار الفائدة الاسمية الأطول أجلاً تأثرت تأثّرا كبيرا بالمسار المستقبلى المتوقع لسعر الفائدة الأساسى، الذى يحدده الاحتياطى الفيدرالى، والذى يستجيب بدوره لضغوط التضخم وقوة أساسيات الاقتصاد.

من ثمّ، فقد حدث تغير فى طبيعة النقاش الدائر مع التحول الحاد الذى شهدته أسعار الفائدة الامريكية الأطول أجلاً فى أعقاب الانتخابات، فأصبح لا يقتصر على ارتفاع أسعار الفائدة المرتقب فى ديسمبر، وهو ما كان متوقعًا إلى حد كبير بالفعل أيضًا، بل امتد ليشمل تحول التوقعات المتعلقة بمسار أسعار الفائدة المستقبلى وحالة الطلب المستقبلية فى الاقتصاد الأمريكى.

وتماشيًا مع تلك التوقعات، ففى الوقت الذى كان فيه ارتفاع أسعار الفائدة فى الأسبوع الماضى غير متوقع فى حد ذاته، فقد زادت حدة مسار أسعار الفائدة المستقبلى الذى يستشرفه أعضاء لجنة السوق المفتوحة التابعة للاحتياطى الفيدرالى أيضًا، وأصبح يشير الآن إلى ارتفاع أسعار الفائدة ثلاث مرات على مدار العامين المقبلين.

والمفتاح الأساسى لفهم الأسباب وراء تحركات الأسواق، هو توقيت التحركات المفاجئة لأسعار الأصول التى جاءت بعد أيام من الانتخابات الأمريكية، فمع انتخاب دونالد ترامب رئيسًا، وما صاحب ذلك من استمرار سيطرة الجمهوريين على الكونجرس، انتهت ستّ سنوات من الانقسام فى الحكومة الأمريكية.

الانعكاسات على المستقبل

لطالما أيد الجمهوريون فى الكونجرس تخفيض معدلات الضريبة على الدخل الشخصى، ودخل الشركات، وكانت حملة الرئيس المنتخب "ترامب" قائمة على برنامج لا يشمل تخفيضات ضريبية كبيرة فقط، بل زيادات أيضًا فى بعض فئات الإنفاق الحكومى، ومن أبرزها الدفاع والبنية التحتية.

ويصعب أن نحدد على وجه الدقة، فى هذه المرحلة المبكرة، كيف سيبدو التحول فى سياسة المالية العامة، لكن ما يبدو واضحًا هو أن هذه السياسة ستصبح أكثر توسعية، باستخدام مزيج يجمع بين زيادة الإنفاق وتخفيض المعدلات الضريبية، وبوجه عام ستؤدى أى زيادة فى الطلب الكلى الأمريكى، إلى بعض الارتفاع فى الناتج الحقيقى، إذ سيتم تعيين عمالة جديدة، وزيادة ساعات العمل لآخرين، واستخدام الآلات بكثافة أكبر، وبعض الضغوط الرافعة للتضخم.

ومع وصول معدل البطالة الكلى إلى 4.6%، والتحسن الذى شهدته مقاييس ضيق سوق العمل الأخرى بعد تأثرها بالأزمة المالية التى وقعت منذ ثمانى سنوات، قد يكون التراخى المتبقى فى الاقتصاد الأمريكى ضئيلا للغاية، وما لم تحدث زيادة كبير فى مستوى المشاركة فى سوق العمل، وفى ساعات العمل الإضافية، قد يتسبب ذلك فى ارتفاع ضغوط التضخم بشكل ملحوظ، ويبدو أن هذا هو ما يفكر فيه "الاحتياطى الفيدرالى"، إذ يتنبأ بأنه سيرفع سعر الفائدة على القروض الفيدرالية بسرعة أكبر.

ويشير ارتفاع أسعار الفائدة الأمريكية بسرعة أكبر، إلى زيادة ارتفاع سعر الدولار، ومن الممكن أيضًا أن يزداد ارتفاع سعر الدولار مع الحوافز الضريبية التى تدفع الشركات الأمريكية إلى إعادة أرباحها المحققة سابقًا، التى تحتفظ بها فى الخارج، وتبلغ حوالى 2.5 تريليون دولار أمريكى.

ونظرا لنمو الطلب بسرعة أكبر، سينتج عن ذلك اتساع فى عجز الحساب الجارى الأمريكى، أى زيادة الاقتراض من الخارج، وربما يذهب بعض هذه القروض إلى تمويل عجز متنام فى المالية العامة الفيدرالية، حسبما تحدده حزمة المالية العامة الأمريكية، ومدى تمويل هذا العجز من خلال تخفيضات أخرى فى الميزانية، ومسار أسعار الاقتراض الحكومى، واستجابة نمو الاقتصاد، وستكون استجابة النمو أقوى فى الولايات المتحدة، مع انخفاض التضخم، إذا تم تصميم أى إنفاق على البنية التحتية بشكل دقيق يدعم الناتج الممكن، بينما تشجع الإجراءات الضريبية الاستثمار وعرض العمالة والاحتواء.

التحديات الدولية القادمة

نظرًا لدور الولايات المتحدة الأمريكية المحورى فى الاقتصاد العالمى، تنطوى التغيرات الكبيرة فى مزيج سياساتها على آثار مباشرة تتجاوز الحدود، وستستفيد الاقتصادات المتقدمة التى تنخفض عملاتها مقابل الدولار، من ارتفاع النمو فى الولايات المتحدة، وكذلك من زيادة تنافسية أسعار الصرف، وبالنسبة لمعظم هذه الاقتصادات التى تعانى حاليًا من انخفاض التضخم عن المستوى المستهدف، سيكون أى ضغط تضخمى ناتج عن ذلك، محل ترحيب (على الأقل فى البداية).

وقد تشهد هذه الاقتصادات أيضا ضغوطا رافعة لأسعار الفائدة، ما يشكل تحدّيا أمام المالية العامة فى البلدان التى تتحمل مديونية عالية، ولكنها لا تستفيد بالقدر الكافى من تداعيات الطلب الإيجابية التى تدفع أسعار فائدتها نحو الارتفاع، ومن الممكن أيضا أن تستفيد اقتصادات الأسواق الصاعدة من زيادة تنافسية العملات وارتفاع الطلب فى الولايات المتحدة، ولكن رغم أن عديدًا من هذه الاقتصادات دعَّم هوامش الأمان التى توفرها السياسات (كالاحتياطيات الخارجية مثلاً)، وخَفَّض عدم الاتساق بين العملات، وحسَّن أطر الإشراف المالى، فإن بعضها ربما يكون تحت ضغوط حتى الآن، خاصة حيثما وُجِدَت توترات سياسية أو اقتصادية مستمرة من فترة سابقة.

وقد كانت أسعار الفائدة الأمريكية على مدار التاريخ من أهم محركات التدفقات الرأسمالية الصافية لاقتصادات الأسواق الصاعدة، ويمكن أن تكون مرونة أسعار الصرف عاملا مساعدا، باعتبارها هامش أمان واقيًا من آثار التدفقات الخارجة السريعة، إذ تسمح للمحافظ الدولية باستعادة التوازن من خلال تغيرات العملة وليس خسائر الاحتياطيات.

غير أن اقتران ارتفاع أسعار فائدة الدولار بانخفاض سعر العملة المحلية، يمكن أن يخفض السيولة، أو يزيد من ضعف الميزانيات العمومية، خاصة بالنظر إلى أهمية اقتراض المقيمين والشركات غير المقيمة بالدولار فى اقتصادات الأسواق الصاعدة، وإضافة إلى ذلك فقد يتسبب انخفاض أسعار العملات فى رفع معدلات التضخم، ولذلك سيواصل صناع السياسات توخى اليقظة فى الأسواق الصاعدة.

وإذا أعقب تغير نظام السياسات الأمريكية حدوث تحولات حادة فى أسعار الصرف، وتنام فى الاختلالات العالمية، ستصبح الضغوط الحمائية خطرًا جسيمًا، مثلما حدث فى ظروف مماثلة سابقة، فنظرًا لرغبة حكومات الاقتصادات المتقدمة فى الحفاظ على الصناعة التحويلية، وهو المجال الذى حققت فيه الأسواق الصاعدة إنجازات كبيرة فى العقود الأخيرة، فمن الأرجح أن تصبح اقتصادات الأسواق الصاعدة أهم الأطراف التى تستهدفها الاقتصادات المتقدمة بزيادة حواجزها التجارية.

ما يجب على الحكومات فعله

لذلك ينبغى أن تظل الحكومات مدركة للآثار العكسية التى يرجح أن تحدثها الحماية فى الداخل، حتى قبل أن يشرع الشركاء التجاريون فى إجراءات انتقامية سيكون لديهم الحافز لاتخاذها، وممّا يؤكد هذا الخطر، اندماج الاقتصادات المتقدمة فى سلاسل عرض عالمية بحق، ففى بيئة تتسم بالتفاوت الحاد بين البلدان فى مزيج السياسات المطبقة، وهى البيئة التى ربما نواجهها فى الوقت الراهن، ستكتسب قواعد النظام التجارى العالمى أهمية أكبر من أى وقت مضى).

- التعريف بالكاتب:

موريس أوبستفلد، المستشار الاقتصادى ومدير إدارة البحوث فى صندوق النقد الدولى، وفى الفترة من يوليو 2014 حتى أغسطس 2015، كان الدكتور "أوبستفلد" عضوا فى مجلس المستشارين الاقتصاديين للرئيس باراك أوباما، وكان من قبل (فى الفترة من 2002 حتى 2014) مستشارًا شرفيًّا لمعهد الدراسات الاقتصادية والنقدية التابع لبنك اليابان المركزى، وهو زميل فى جمعية الاقتصاد القياسى والأكاديمية الأمريكية للفنون والعلوم، وحاصل على إجازة من جامعة كاليفورنيا فى "بيركلى"، وحاصل على "الأستاذية دفعة 1958" فى الاقتصاد، وكان الرئيس السابق لكلية الاقتصاد (1998-2001)، كما تولى من قبل مناصب فى جامعات كولومبيا وبنسلفانيا وهارفارد، وغيرها.