تمكنت الدولة المصرية من إرساء دعائم قطاع مصرفي قادر على المساهمة في الحفاظ على استقرار الأوضاع الاقتصادية ودعم خطط التنمية، والتكيف مع المتغيرات المختلفة، والصمود أمام التحديات والأزمات المتعددة، حيث عملت الدولة من خلال خطوات استباقية بجانب تطويع أدوات السياسة النقدية على زيادة ثقة المتعاملين مع القطاع المصرفي وتعزيز نسب الشمول المالي من خلال مجموعة من الإجراءات التي وضعها البنك المركزي، فضلاً عن لعب القطاع المصرفي دوراً رئيسياً في تعبئة المدخرات المحلية والأجنبية وتحقيق الحماية المالية للعملاء والمستثمرين، بما جعل القطاع يتمتع بالسيولة والربحية، ويسهم في تحقيق حالة من الاستقرار المالي الذي يعد ركيزة أساسية للوصول إلى نمو اقتصادي مستدام، وهو ما لاقى إشادة المؤسسات الدولية بجهود مصر في هذا الصدد.

وفي هذا الإطار نشر المركز الإعلامي لمجلس الوزراء تقريراً ضمن سلسلة (أين كنا وكيف أصبحنا) بعنوان "القطاع المصرفي مؤشر قوة وصلابة الاقتصاد"، تضمن إنفوجرافات تسلط الضوء على صمود هذا القطاع أمام الأزمات العالمية وتحقيقه مؤشرات ونتائج قياسية بعد تسع سنوات من السياسات النقدية والمصرفية الفعالة.

ورصد التقرير التغير الإيجابي في الرؤية الدولية للقطاع المصرفي المصري، حيث أكدت فيتش أن أسعار الفائدة المرتفعة والاعتماد على سندات الخزانة توفر مصدراً مستقراً نسبياً للربحية للبنوك المصرية، متوقعة تحقيق نموًا قويًا في القطاع المصرفي خلال العشر سنوات المقبلة، حيث يوجد مجال كبير للتوسع بالخدمات المصرفية، وهناك إمكانية كبيرة لتوسيع قاعدة المودعين بالبنوك.

وذلك بعد أن كانت تتوقع في عام 2013 أن القطاع المصرفي المصري سيواجه صعوبات كبيرة، حيث تتجه المخاطر الائتمانية والمخاطر المتعلقة بالعملات الأجنبية إلى الارتفاع في ظل الظروف الحالية، وخاصةً على المدى القريب في ظل استمرار الافتقار إلى سياسات واضحة من جانب الحكومة والبنك المركزي.

أما البنك الدولي فقد أشار إلى أن القطاع المصرفي في مصر قادر على الصمود أمام الأزمات، ويتمتع بانخفاض في نسبة القروض إلى الودائع مما يشير إلى استقرار القطاع ووفرة السيولة، بينما كان يؤكد في عام 2013 أن تعرض الاقتصاد المصري لمجموعة من الصدمات، ساهمت في زيادة تعرض البنوك للمخاطر، بجانب ضعف قدرة الحكومة على دعم البنوك المحلية.

وأشار تقرير التنمية البشرية الصادر عن الأمم المتحدة إلى أن مصر اتخذت عدة إجراءات لإتاحه التمويل اللازم للمشروعات الصغيرة ومتناهية الصغر، فضلاً عن زيادة حجم الائتمان الموجه لتلك المشروعات على مستوى القطاع المصرفي.

فيما كان التقرير قد ذكر عام 2010 أن المعوقات المالية تبقى قائمة، وتعترض البدء في إقامة المشروعات الصغيرة، في ضوء القصور الواضح في نظام تمويل القروض للمشروعات الصغيرة ومتناهية الصغر.

واستعرض التقرير الرؤية الدولية للقطاع المصرفي، حيث أكدت ستاندرد آند بورز أن القطاع المصرفي في مصر يتمتع بسيولة محلية قوية، مع نسبة منخفضة للقروض إلى الودائع، وتتمتع الودائع داخل النظام المصرفي المصري بمعدل نمو مرتفع، كما أن قرارات البنوك بتقديم شهادات إيداع عالية العائد من المتوقع أن تزيد من الربحية.

ومن جانبها ذكرت موديز أن هيكل التمويل لدى البنوك المصرية يتسم بالاستقرار، إلى جانب سيولة وقائية كبيرة، فضلاً عن ربحية قوية وأداء مرن للقروض، وهي العوامل التي بمقدورها معاً موازنة المخاطر التي قد يواجهها القطاع المصرفي.

وإلى جانب ما سبق، فقد رأت مجموعة أكسفورد للأعمال أن سنوات من التنظيم المالي الدقيق ساعدت في إنشاء نظام مصرفي قوي في مصر حيث تميز بارتفاع معدلات كفاية رأس المال وانخفاض مستويات القروض المتعثرة، متجنباً بعض أسوأ العواقب الاقتصادية للأزمات وعلى رأسها أزمة كورونا.

وبدوره أكد صندوق النقد الدولي أن القطاع المصرفي المصري يستمر في إظهار قدرته على الصمود أمام التحديات، وتظهر مؤشرات السلامة المالية اعتبارًا من يونيو 2022 قطاعاً مصرفياً عالي السيولة، لديه مستويات كافية من رأس المال، وحصص منخفضة من القروض المتعثرة.

كما ورد في The banker أنه على الرغم من أن جائحة كورونا دفعت البنوك في العديد من الدول إلى إغلاق فروعها في جميع أنحاء العالم، إلا أن البنوك المصرية نجحت في تعزيز وجودها، كما أنه من المتوقع أن تصمد نسب رأس المال التنظيمي للبنوك المصرية لكونها مدعومة بتوليد رأس مال داخلي قوي على الرغم من التحديات الاقتصادية الراهنة.

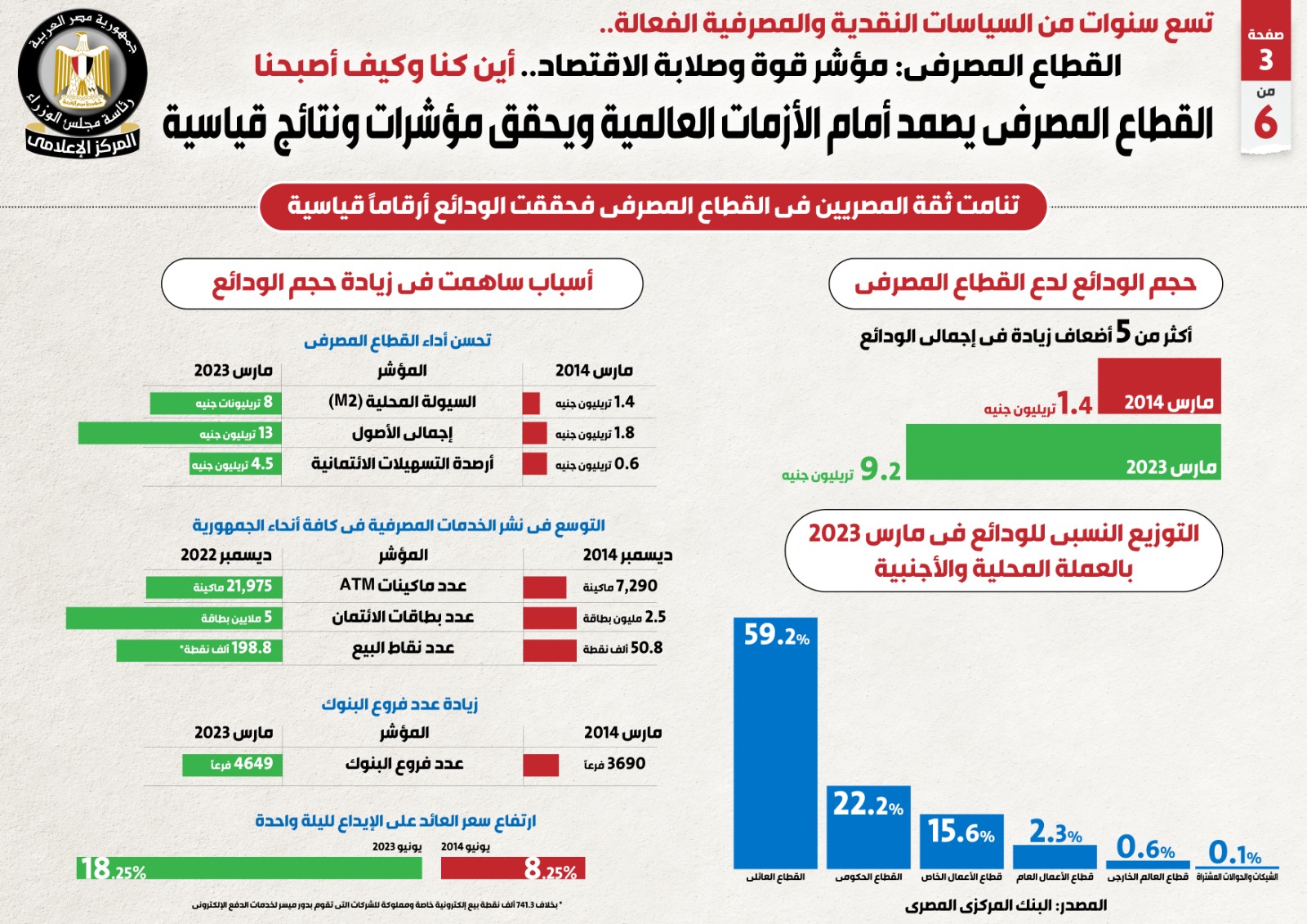

وأظهر التقرير تنامي ثقة المصريين في القطاع المصرفي، حيث حققت الودائع أرقاماً قياسية، ليزيد الإجمالي منها لدى القطاع المصرفي بأكثر من 5 أضعاف، حيث بلغت 9.2 تريليون جنيه في مارس 2023، مقابل 1.4 تريليون جنيه في مارس 2014.

وأشار التقرير إلى التوزيع النسبي للودائع في مارس 2023 بالعملة المحلية والأجنبية، حيث شكل القطاع العائلي 59.2%، والقطاع الحكومي 22.2%، وقطاع الأعمال الخاص 15.6%، وقطاع الأعمال العام 2.3%، وقطاع العالم الخارجي 0.6%، والشيكات والحوالات المشتراة 0.1%.

وأوضح التقرير الأسباب التي ساهمت في زيادة حجم الودائع، ومن بينها تحسن أداء القطاع المصرفي، حيث بلغت السيولة المحلية (M2) 8 تريليونات جنيه في مارس 2023، مقابل 1.4 تريليون جنيه في مارس 2014، في حين بلغ إجمالي الأصول 13 تريليون جنيه في مارس 2023، مقارنة بـ1.8 تريليون جنيه في مارس 2014، بينما بلغت أرصدة التسهيلات الائتمانية 4.5 تريليون جنيه في مارس 2023، مقابل 0.6 تريليون جنيه في مارس 2014.

كما تضمنت الأسباب وفقاً للتقرير، التوسع في نشر الخدمات المصرفية في كافة أنحاء الجمهورية حيث بلغ عدد ماكينات ATM 21975 ماكينة في ديسمبر 2022، مقارنة بـ 7290 ماكينة في ديسمبر 2014، في حين وصل عدد بطاقات الائتمان إلى 5 ملايين بطاقة في ديسمبر 2022، مقابل 2.5 ملايين بطاقة في ديسمبر 2014، علاوة على بلوغ عدد نقاط البيع 198.8 ألف نقطة في ديسمبر 2022 - بخلاف 741.3 ألف نقطة بيع إلكترونية خاصة ومملوكة للشركات التي تقوم بدور ميسر لخدمات الدفع الإلكتروني- وذلك مقابل 50.8 ألف نقطة في ديسمبر 2014.

يأتي هذا وتشمل الأسباب التي ساهمت في زيادة حجم الودائع أيضاً، وفقاً للتقرير، زيادة عدد فروع البنوك لتصل إلى 4649 فرعاً في مارس 2023، مقابل 3690 فرعاً في مارس 2014، بجانب ارتفاع سعر العائد على الإيداع لليلة واحدة، حيث بلغ 18.25% في يونيو 2023، مقابل 8.25% في يونيو 2014.

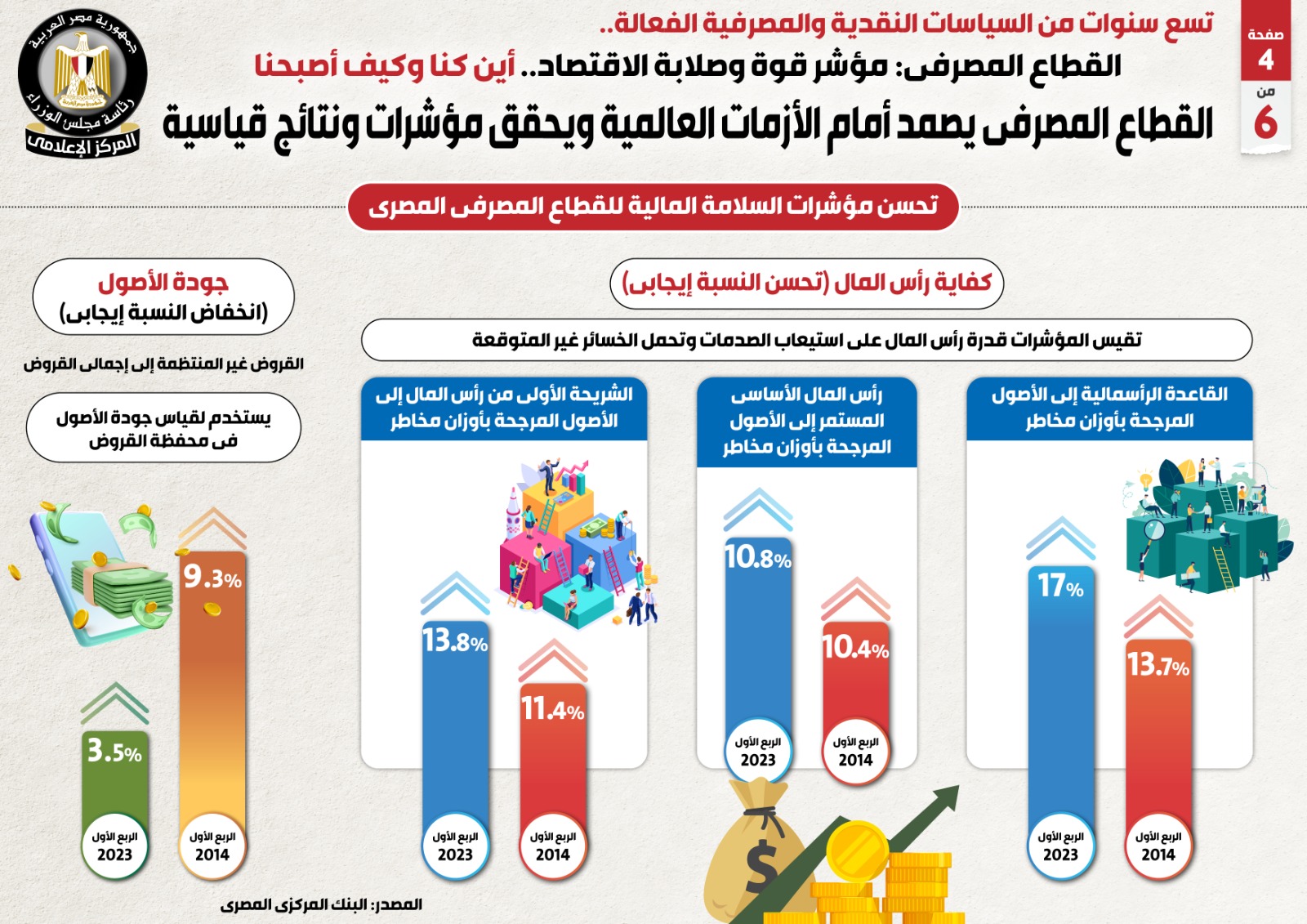

ولفت التقرير إلى تحسن مؤشرات السلامة المالية للقطاع المصرفي المصري، مشيراً إلى التحسن الإيجابي في كفاية رأس المال والذي تقيس مؤشراته قدرة رأس المال على استيعاب الصدمات وتحمل الخسائر غير المتوقعة، حيث بلغت نسبة القاعدة الرأسمالية إلى الأصول المرجحة بأوزان مخاطر 17% في الربع الأول 2023، مقابل 13.7% في الربع الأول 2014.

بينما بلغ رأس المال الأساسي المستمر إلى الأصول المرجحة بأوزان مخاطر 10.8% في الربع الأول 2023، مقابل 10.4% في الربع الأول 2014، فضلاً عن بلوغ الشريحة الأولى من رأس المال إلى الأصول المرجحة بأوزان مخاطر 13.8% في الربع الأول 2023، مقابل 11.4% في الربع الأول 2014.

وإلى جانب ما سبق، تطرق التقرير إلى جودة الأصول (انخفاض النسبة إيجابي) كأحد دلائل تحسن مؤشرات السلامة المالية للقطاع المصرفي المصري، حيث بلغت القروض غير المنتظمة إلى إجمالي القروض 3.5% في الربع الأول 2023، مقابل 9.3% في الربع الأول 2014، علماً بأنه يستخدم لقياس جودة الأصول في محفظة القروض.

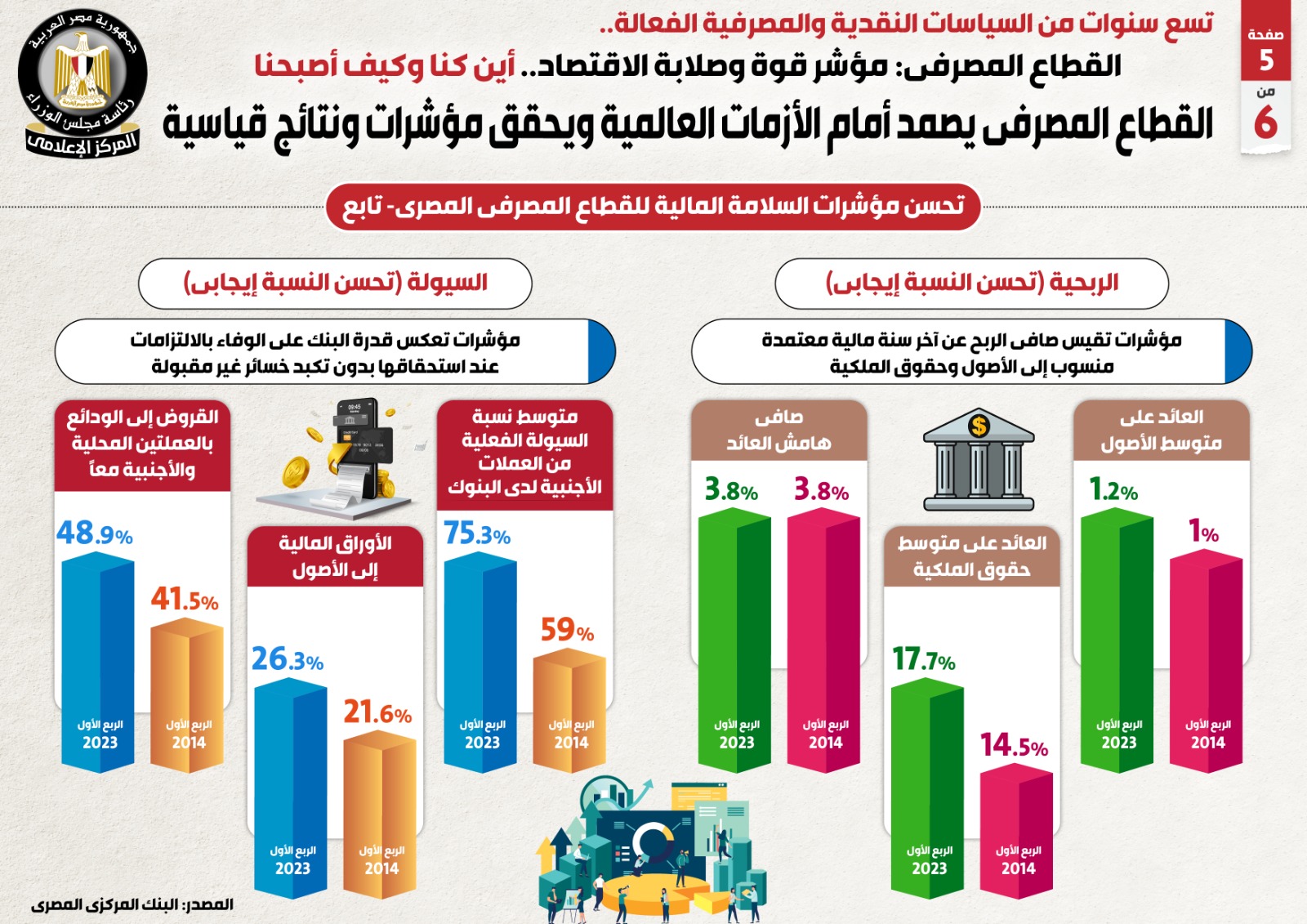

وفيما يتعلق بالربحية (تحسن النسبة إيجابي) والتي تقيس مؤشراتها صافي الربح عن آخر سنة مالية معتمدة منسوب إلى الأصول وحقوق الملكية، فقد بلغ العائد على متوسط الأصول 1.2% في الربع الأول 2023، مقابل 1% في الربع الأول 2014، في حين بلغ العائد على متوسط حقوق الملكية 17.7% في الربع الأول 2023، مقابل 14.5% في الربع الأول 2014، بالإضافة إلى تماثل صافي هامش العائد في الربع الأول من عامي 2014 و2023 ليبلغ 3.8%.

وفيما بتعلق بالسيولة (تحسن النسبة إيجابي)، أوضح التقرير أن مؤشراتها تعكس قدرة البنك على الوفاء بالالتزامات عند استحقاقها دون تكبد خسائر غير مقبولة، مبيناً أن متوسط نسبة السيولة الفعلية من العملات الأجنبية لدى البنوك بلغ 75.3% في الربع الأول 2023، مقابل 59% في الربع الأول 2014، بنيما بلغت الأوراق المالية إلى الأصول 26.3% في الربع الأول 2023، مقابل 21.6% في الربع الأول 2014، بجانب بلوغ القروض إلى الودائع بالعملتين المحلية والأجنبية معاً 48.9% في الربع الأول 2023، مقارنة بـ 41.5% في الربع الأول 2014.

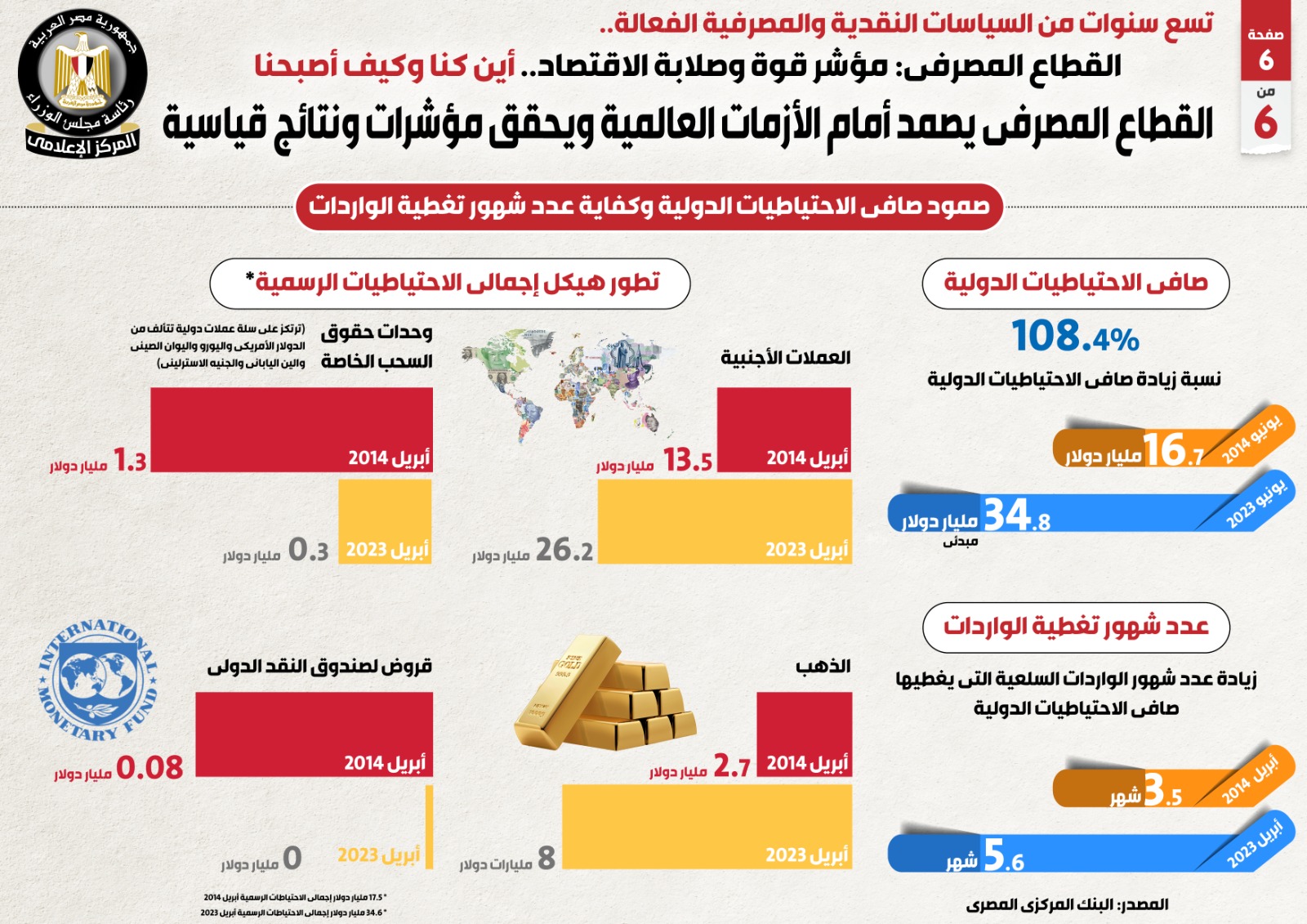

وأظهر التقرير صمود صافي الاحتياطيات الدولية وكفاية عدد شهور تغطية الواردات، حيث زاد صافي الاحتياطيات الدولية بنسبة 108.4%، لتبلغ 34.8 مليار دولار في يونيو 2023 (مبدئي)، مقابل 16.7 مليار دولار في يونيو 2014.

كما أشار التقرير إلى زيادة عدد شهور الواردات السلعية التي يغطيها صافي الاحتياطيات الدولية لتبلغ 5.6 شهر في أبريل 2023، مقابل 3.5 شهر في أبريل 2014.

واستعرض التقرير تطور هيكل إجمالي الاحتياطيات الرسمية حيث بلغ من العملات الأجنبية 26.2 مليار دولار في أبريل 2023، مقابل 13.5 مليار دولار في أبريل 2014، وبالنسبة للذهب فقد بلغ 8 مليارات دولار في أبريل 2023، مقابل 2.7 مليار دولار في أبريل 2014.

في حين وصلت وحدات حقوق السحب الخاصة إلى 0.3 مليار دولار في أبريل 2023، مقارنة بـ 1.3 مليار دولار في أبريل 2014، علماً بأنها ترتكز على سلة عملات دولية تتألف من الدولار الأمريكي واليورو واليوان الصيني والين الياباني والجنيه الإسترليني.

يأتي هذا بينما أوضح التقرير أن القروض لصندوق النقد الدولي سجلت صفر في أبريل 2023، مقارنة بـ 0.08 مليار دولار في أبريل 2014، لافتاً إلى أن إجمالي الاحتياطيات الرسمية بلغ 34.6 مليار دولار في أبريل 2023، مقابل 17.5 مليار دولار أبريل 2014.

1

2

3

4

5

6